Apakah Anda baru mengenal letter of credit (L/C) dan ingin tahu lebih banyak tentangnya? Atau mungkin Anda merasa bingung dengan banyaknya istilah dan kondisi yang tercantum dalam L/C? Jangan khawatir, artikel ini akan menjadi panduan yang tepat untuk Anda.

Dalam artikel ini, kami akan membahas pengertian L/C, fungsi L/C, jenis-jenis L/C, pihak-pihak yang terlibat dalam L/C dan contoh dari L/C. Jadi, jangan lewatkan kesempatan untuk mengetahui lebih banyak hal tentang L/C. Ayo simak selengkapnya disini!

Apa itu Letter of Credit?

Sumber:Freepik

Letter of credit adalah adalah dokumen yang dikeluarkan oleh bank yang berfungsi sebagai bukti pembayaran yang sah bagi sebuah transaksi perdagangan internasional. Biasanya letter of credit disebut juga sebagai L/C. L/C ini akan dikeluarkan atas permintaan dari sebuah perusahaan atau individu yang disebut "pemohon" dan ditujukan kepada sebuah perusahaan atau individu lain yang disebut "penerima". Pemohon akan mengajukan permohonan L/C kepada banknya dengan menyertakan dokumen-dokumen yang diperlukan, seperti sales contract, invoice atau surat pesanan.

Bank yang menerbitkan L/C akan bertindak sebagai perantara antara pemohon dan penerima dengan menjamin bahwa pembayaran akan dilakukan sesuai dengan kondisi yang tercantum dalam L/C. Hal Ini membuat L/C menjadi alat yang berguna bagi kedua belah pihak untuk mengurangi risiko yang terkait dengan transaksi perdagangan internasional, terutama dalam hal pembayaran yang tidak tepat waktu atau tidak terpenuhi. Menurut Investopedia, jika pembeli gagal melunasinya maka bank harus membayar nya.

Apa Fungsi Letter of Credit?

Letter of credit memberikan berbagai fungsi dalam perdagangan internasional. Adapun beberapa fungsi utama dari letter of credit yaitu sebagai berikut ini.

1. Memberikan jaminan pembayaran yang sah

L/C dikeluarkan oleh bank yang terpercaya, sehingga penerima dapat yakin bahwa pembayaran akan dilakukan sesuai dengan kondisi yang tercantum dalam L/C. Hal ini akan mencegah terjadinya konflik di kemudian hari jika hal yang diminta tidak sesuai.

2. Mengurangi risiko pembayaran

Dengan adanya L/C, pemohon tidak perlu khawatir tentang risiko pembayaran yang tidak tepat waktu atau tidak terpenuhi karena bank yang menerbitkan L/C akan bertindak sebagai perantara yang menjamin bahwa pembayaran akan dilakukan sesuai dengan kondisi yang tercantum dalam L/C.

3. Memfasilitasi transaksi perdagangan internasional

L/C mempermudah proses transaksi perdagangan internasional dengan menyediakan jaminan pembayaran yang sah bagi penerima, sehingga penerima dapat merasa yakin dan lebih percaya diri untuk melakukan transaksi dengan pemohon.

4. Meningkatkan kepercayaan antar pihak yang bertransaksi

L/C dapat meningkatkan kepercayaan antar pihak karena pemohon dan penerima dapat merasa yakin bahwa pembayaran akan dilakukan sesuai dengan kondisi yang tercantum dalam L/C.

5. Menjadi alternatif pembayaran yang aman bagi pemohon

L/C menjadi alternatif pembayaran yang aman bagi pemohon karena pembayaran hanya akan dilakukan jika penerima telah memenuhi semua kondisi yang tercantum dalam L/C. Hal Ini membuat pemohon tidak perlu khawatir tentang risiko pembayaran yang tidak sesuai dengan kondisi yang telah disepakati.

4 Jenis Letter of Credit

Ada beberapa jenis letter of credit yang perlu Anda ketahui. Berikut ini adalah beberapa diantaranya:

1. Usance Letter of Credit

Usance letter of credit adalah jenis L/C yang menentukan jangka waktu tertentu bagi penerima untuk melakukan pembayaran yang tercantum dalam L/C. Jangka waktu tersebut dapat bervariasi, mulai dari beberapa hari hingga beberapa bulan, tergantung pada kesepakatan antara pemohon dan penerima.

Usance L/C biasanya digunakan dalam transaksi perdagangan internasional dimana penerima membutuhkan waktu untuk mengirim barang kepada pemohon dan pemohon membutuhkan waktu untuk membayar penerima. Dengan menggunakan usance L/C, pemohon dapat memastikan bahwa barang yang dikirim oleh penerima telah sampai dengan selamat dan dapat mengevaluasi kualitas barang tersebut sebelum melakukan pembayaran.

2. Sight Letter of Credit

Sight letter of credit adalah jenis L/C yang mengharuskan penerima untuk melakukan pembayaran segera setelah menyerahkan dokumen-dokumen yang diperlukan kepada bank yang menerbitkan L/C. Jadi, pembayaran yang tercantum dalam sight L/C harus dilakukan secara tunai atau dengan cek yang dapat ditarik langsung oleh penerima.

Sight L/C merupakan pilihan yang aman bagi penerima karena pembayaran akan dilakukan segera setelah dokumen-dokumen yang diperlukan diserahkan kepada bank yang menerbitkan L/C. Namun, sight L/C juga dapat menjadi beban bagi pemohon karena pembayaran harus dilakukan secara tunai atau dengan cek yang dapat ditarik langsung, yang mungkin tidak sesuai dengan kebijakan keuangan pemohon.

3. Irrevocable Letter of Credit

Irrevocable letter of credit adalah jenis L/C yang tidak dapat dibatalkan atau diubah tanpa persetujuan dari semua pihak yang terkait. Jadi, jika pemohon ingin membatalkan atau mengubah kondisi yang tercantum dalam irrevocable L/C, pemohon harus mendapatkan persetujuan dari penerima dan bank yang menerbitkan L/C.

Irrevocable L/C merupakan pilihan yang aman bagi penerima karena tidak dapat dibatalkan atau diubah tanpa persetujuan dari semua pihak yang terkait. Namun, irrevocable L/C juga dapat menjadi beban bagi pemohon karena pemohon harus memperoleh persetujuan dari penerima dan bank yang menerbitkan L/C jika ingin membatalkan atau mengubah kondisi yang tercantum dalam L/C.

4. Revocable Letter of Credit

Revocable letter of credit adalah jenis L/C yang dapat dibatalkan atau diubah tanpa persetujuan dari semua pihak yang terkait. Jadi, pemohon dapat membatalkan atau mengubah kondisi yang tercantum dalam revocable L/C tanpa harus mendapatkan persetujuan dari penerima atau bank yang menerbitkan L/C.

Revocable L/C merupakan pilihan yang lebih fleksibel bagi pemohon karena pemohon dapat membatalkan atau mengubah kondisi yang tercantum dalam L/C sesuai dengan kebutuhan pemohon. Namun, revocable L/C juga dapat menjadi risiko bagi penerima karena pemohon dapat membatalkan atau mengubah kondisi yang tercantum dalam L/C tanpa harus mendapatkan persetujuan dari penerima.

Menurut Legamart, revocable L/C biasanya digunakan dalam transaksi perdagangan internasional dimana pemohon dan penerima ingin menjaga fleksibilitas dalam proses transaksi. Namun, revocable L/C tidak dapat diandalkan sebagai jaminan pembayaran yang pasti karena pemohon dapat membatalkan atau mengubah kondisi yang tercantum dalam L/C tanpa harus mendapatkan persetujuan dari penerima.

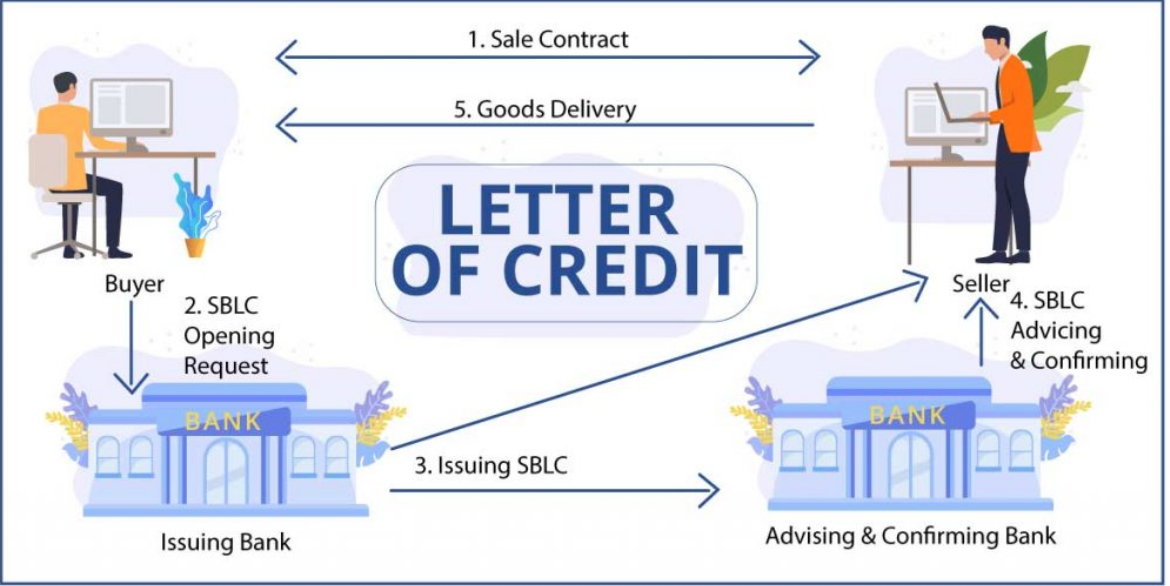

5 Pihak-pihak yang Terlibat dalam Letter of Credit

Pembuatan letter of credit melibatkan beberapa jenis pihak-pihak terkait. Berikut beberapa pihak pihak terkait yang harus diketahui jika ingin membuat letter of credit.

- Pemohon: Pemohon adalah perusahaan atau individu yang mengajukan permohonan L/C kepada banknya. Pemohon biasanya adalah pembeli dalam transaksi perdagangan internasional.

- Penerima: Penerima adalah perusahaan atau individu yang ditujukan oleh L/C. Penerima biasanya adalah penjual dalam transaksi perdagangan internasional.

- Bank penerbit: Bank penerbit adalah bank yang menerbitkan L/C atas permintaan pemohon. Bank penerbit bertindak sebagai perantara antara pemohon dan penerima dengan menjamin bahwa pembayaran akan dilakukan sesuai dengan kondisi yang tercantum dalam L/C.

- Bank konfirmasi: Bank konfirmasi adalah bank yang ditugaskan oleh bank penerbit untuk mengkonfirmasi bahwa L/C yang dikeluarkan oleh bank penerbit adalah sah. Bank konfirmasi biasanya ditugaskan jika bank penerbit tidak memiliki hubungan yang dekat dengan penerima atau jika bank penerbit merasa perlu untuk meminta pertanggungjawaban atau jaminan dari bank lain untuk menjamin pembayaran yang tercantum dalam L/C.

- Bank pembayaran: Bank pembayaran adalah bank yang akan melakukan pembayaran sesuai dengan kondisi yang tercantum dalam L/C. Bank pembayaran biasanya adalah bank yang memiliki hubungan dekat dengan penerima atau bank yang ditunjuk oleh penerima untuk menerima pembayaran.

Siapa yang Mengajukan Letter of Credit?

Menurut Dripcapital, pemohon adalah perusahaan, individu atau yang mengajukan permohonan letter of credit (L/C) kepada banknya. Pemohon biasanya adalah pembeli atau importir dalam transaksi perdagangan internasional. Pemohon akan mengajukan permohonan L/C kepada banknya dengan menyertakan dokumen-dokumen yang diperlukan, seperti proforma invoice atau surat pesanan. Bank yang menerima permohonan L/C akan memeriksa kelengkapan dokumen dan, jika dokumen tersebut lengkap, akan menerbitkan L/C sesuai dengan permintaan pemohon.

Siapa yang Mengeluarkan Letter of Credit?

Sumber: Lendingkart

Bank penerbit adalah bank yang mengeluarkan letter of credit (L/C) atas permintaan pemohon. Bank penerbit bertindak sebagai perantara antara pemohon dan penerima dengan menjamin bahwa pembayaran akan dilakukan sesuai dengan kondisi yang tercantum dalam L/C. Bank penerbit biasanya adalah bank yang memiliki hubungan dekat dengan pemohon, seperti bank yang telah lama bekerja sama dengan pemohon atau bank yang memiliki kredit yang baik terhadap pemohon.

Bank penerbit akan menerbitkan L/C setelah memeriksa kelengkapan dokumen yang diberikan oleh pemohon dan memastikan bahwa semua kondisi yang tercantum dalam L/C telah dipenuhi. Bank penerbit juga dapat mengeluarkan L/C dengan cara mengkonfirmasi L/C yang dikeluarkan oleh bank lain, yaitu dengan menambahkan jaminan atau pertanggungjawaban sendiri untuk menjamin pembayaran yang tercantum dalam L/C tersebut.

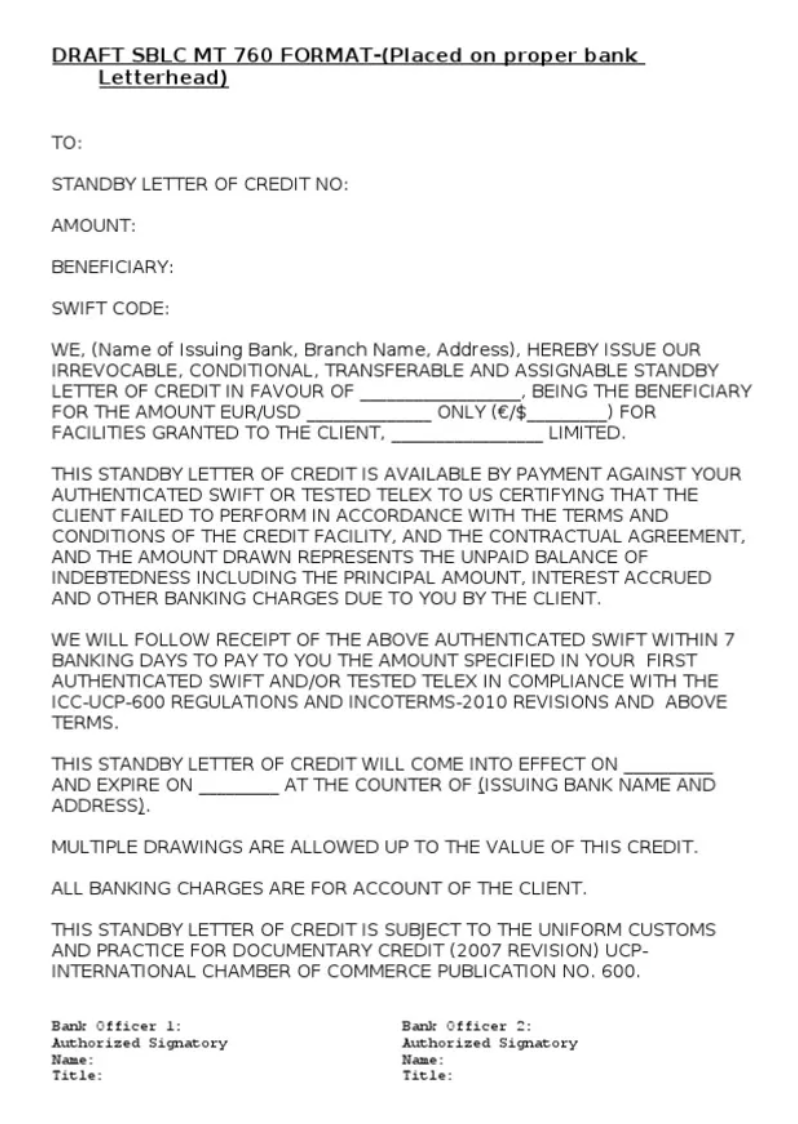

Contoh Letter of Credit

Sumber:Scrib.id

Tanda Tangan Letter of Credit Lebih Cepat dan Aman bersama Dimensy

Jika Anda ingin membuat letter of credit dengan cara yang lebih cepat, aman, dan efisien, maka menggunakan dokumen digital adalah pilihan yang tepat. Dengan menggunakan dokumen digital, Anda tidak perlu repot-repot mengirim banyak dokumen kertas yang berisiko hilang atau rusak. Selain itu, proses pembuatan letter of credit juga akan lebih cepat karena dokumen dapat diakses secara online dan dapat diubah sesuai kebutuhan dengan mudah.

Selain lebih cepat dan efisien, menggunakan dokumen digital juga lebih aman jika Anda menggunakan tanda tangan digital yang tersertifikasi. Tanda tangan digital yang tersertifikasi juga terdaftar dan diaudit oleh lembaga independen sehingga memastikan validitas dan keabsahan tanda tangan tersebut. Jadi, jika Anda ingin memastikan keamanan dokumen digital Anda, sebaiknya menggunakan Tanda Tangan Digital yang tersertifikasi dari Dimensy.

Digital Document Security atau Dimensy merupakan platform yang mendistribusikan produk keamanan digital. Dimensy menyediakan Tanda Tangan Digital, e-Meterai, stempel digital, otentikasi sertifikat digital hingga KEYLA. Selain itu, produk keamanan digital ini dapat Anda kostumisasi sesuai dengan kebutuhan Anda.

Ayo gunakan produk Dimensy sekarang juga!